Une situation favorable pour le budget de l’État est d’augmenter ses revenus, c’est pourquoi les politiciens ont pris diverses mesures au fil des ans pour atteindre cet objectif. Il semblerait que la manière la plus simple de le faire serait d’augmenter la fiscalité, ce qui obligerait les citoyens à contribuer davantage aux fonds de l’État. Cela fonctionne-t-il toujours de cette manière ? Pas nécessairement, selon la courbe de Laffer. Lisez notre article pour en savoir plus sur ce phénomène.

Qu’est-ce que la courbe de Laffer – table des matières :

- Qu’est-ce que la courbe de Laffer – définition

- Causes de la courbe de Laffer

- Effets de la courbe de Laffer

- Exemple de la courbe de Laffer

- Résumé

Qu’est-ce que la courbe de Laffer – définition

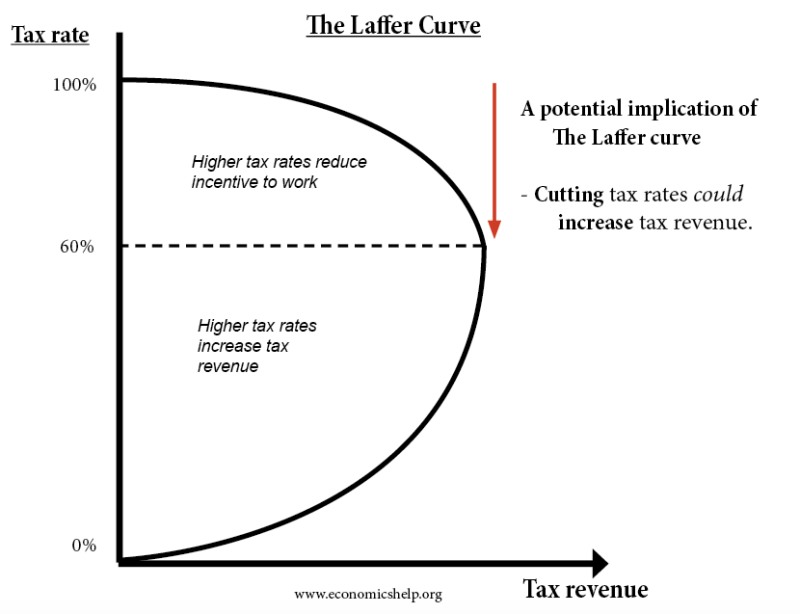

La courbe de Laffer fait référence à la relation entre le montant du taux d’imposition et le montant des revenus gouvernementaux. Elle suppose qu’une augmentation des impôts peut entraîner une production de biens réduite, ce qui signifie par conséquent moins de revenus pour l’État.

Graphique d’exemple montrant la courbe de Laffer, source

Causes de la courbe de Laffer

Les principales raisons de l’occurrence sont :

- Moins de motivation à travailler – lorsque nous donnons au gouvernement un pourcentage croissant de l’argent que nous gagnons, notre motivation à travailler diminue. En conséquence, certaines personnes arrêteront de travailler et cesseront de payer des impôts sur une partie de leurs revenus. Pour les propriétaires d’entreprises, cela signifie abandonner ou arrêter une activité qui pourrait élargir la base fiscale.

- Embauche non rentable – pour les entrepreneurs qui ont jusqu’à présent cherché à être rentables, le coût de maintien d’un employé augmente et il n’est plus rentable. À long terme, aucun propriétaire ne peut se permettre de perdre financièrement et est contraint de licencier certains de ses employés pour réduire la responsabilité fiscale liée à leur emploi.

- Développement de l’économie souterraine – le travail commencera à être effectué “au noir”, c’est-à-dire qu’il n’y aura pas d’impôts. Certains produits dont les prix ont augmenté à la suite de l’augmentation des impôts seront achetés à partir de productions illégales ou cachées, ce qui réduira le volume du chiffre d’affaires imposable.

Effets de la courbe de Laffer

La réduction des taux d’imposition peut avoir différents effets – économiques, arithmétiques, de revenu ou de substitution

- Effet économique

- Effet arithmétique

- Effet de revenu

- Effet de substitution

Il est de nature à long terme. Des impôts plus bas contribuent à des revenus plus élevés, encourageant une consommation accrue. En conséquence, la demande croissante stimule l’économie – la production augmente, l’emploi augmente, et les gens sont plus enclins à investir.

Toute réduction des impôts dus signifie moins de revenus pour l’État, réduisant le pouvoir de la fonction stimulante des impôts.

Des tributs publics plus élevés réduisent le salaire final que les travailleurs reçoivent. Les gens peuvent ressentir le besoin de travailler plus pour gagner le revenu attendu.

Un autre scénario est que les employés peuvent se sentir découragés par des salaires plus bas et ne verront pas l’intérêt de travailler plus dur.

Exemple de la courbe de Laffer

Ci-dessous, nous présenterons un exemple d’une situation économique lorsque ce phénomène s’est produit aux États-Unis :

Dans les années 1980, les impôts fonciers ont été réduits de plus de la moitié en Californie. Les taux d’imposition sont passés de 70 % à 28 %, ce qui a en même temps entraîné une augmentation de 28 % des revenus pour le budget américain. Cela a également montré que les réformes fiscales touchent le plus souvent les contribuables les plus riches. Leur part est passée de 18 % à 15,6 %. En revanche, presque la moitié de la population moins aisée a payé moins, passant de 7,4 % à 5,7 %.

D’autres effets notables de la réduction des impôts existants aux États-Unis ont été d’augmenter l’offre de travail d’environ 2 % et d’encourager le public à investir davantage.

Cependant, en raison du changement de pouvoir aux États-Unis, il a été décidé en 1990 d’augmenter l’impôt sur le revenu des personnes physiques de 28 % à 31 %. Il s’est avéré, cependant, qu’en dépit de l’augmentation du taux d’imposition, une part plus petite de l’impôt sur le revenu dans le budget de l’État a été enregistrée un an plus tard.

Résumé

Sur la base des corrélations ci-dessus, il est facile de voir qu’augmenter les taux d’imposition trop fortement n’aura pas nécessairement un effet positif sur l’économie. L’augmentation des ressources du budget de l’État est supposée en théorie. En même temps, la réalité montre que les attitudes sociales jouent également un grand rôle, et les effets des décisions politiques sont souvent imprévisibles. Lors de l’introduction de frais plus élevés, on doit s’attendre à un mécontentement parmi les citoyens, qui chercheront tôt ou tard des moyens d’éviter d’aggraver leur situation économique.

Lisez aussi : Qu’est-ce que le web scraping et comment l’utiliser dans les affaires ?

Si vous aimez notre contenu, rejoignez notre communauté de abeilles occupées sur Facebook, Twitter, LinkedIn, Instagram, YouTube, Pinterest, TikTok.

Andy Nichols

Un résolveur de problèmes avec 5 diplômes différents et des réserves infinies de motivation. Cela fait de lui un propriétaire et un gestionnaire d'entreprise parfait. Lorsqu'il recherche des employés et des partenaires, l'ouverture d'esprit et la curiosité du monde sont des qualités qu'il apprécie le plus.